過去幾年,中國家庭對留學的態度正在發生變化留學。無論是赴美人數的回落,還是留學目的地的分散化,都在指向同一個趨勢:出國留學依然存在,但已經很難再被視為一個持續擴張的市場。

這一變化並不劇烈,卻足夠深刻:本科階段的留學決策更加謹慎,家庭開始更頻繁地權衡回報週期與不確定性;研究生階段則呈現出更明顯的務實化傾向,專業選擇向 STEM 和就業導向集中留學。留學沒有消失,但正在從「趨勢性選擇」回到「理性決策」。

早在 2023 年 8 月,公司就已向美國 SEC 遞交申請,只是當時仍處於非公開階段;直到 2024 年 5 月,F-1 招股書首次披露,這家香港升學諮詢機構才真正進入公眾視野留學。此後檔案持續更新,最近一次修訂停在 2025 年 12 月。這條遞表時間線所呈現的,不是擴張衝動,而是一種在放緩週期裡主動接受結構檢驗的選擇。

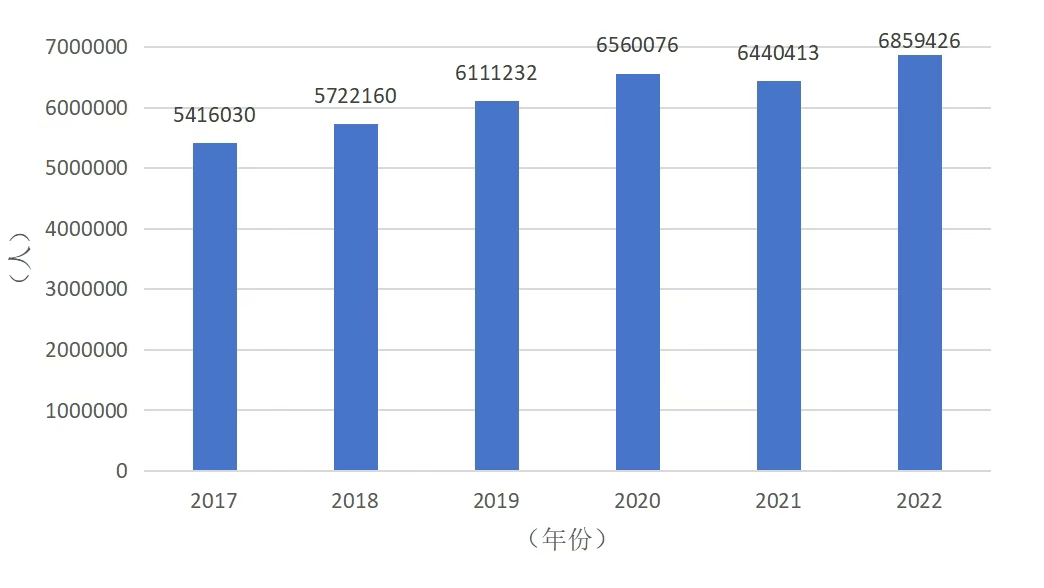

從總量資料看,留學並未消失留學。聯合國教科文組織資料顯示,2022 年全球國際學生規模為 686 萬人,較疫情前水平基本恢復,中國仍是全球最重要的留學生來源國之一。這意味著,留學需求本身並未斷裂。

展開全文

(2017~2022 年全球國際學生人數 留學。資料來源:UNESCO)

廸昇教育在招股書中引用 Frost & Sullivan 報告披露:按 2022 年收入計算,公司在香港留學諮詢服務市場排名第四,市場份額約為 11.8%留學。招股書同時說明,公司主要面向香港學生提供赴英國、澳大利亞、加拿大及紐西蘭的海外升學諮詢服務,並透過與 130 多家海外教育機構簽署代理協議獲取佣金收入。

但總量的存在,並不等同於行業仍具備擴張條件留學。

決定一個行業能否「做大」的,不僅僅是存量是否存在,更在於是否存在可持續的增量來源留學。在中國留學市場中,過去十餘年最重要的增量,來自本科階段的持續放量。

這一引擎正在失效留學。根據《Open Doors Report》,2024—2025 學年在美中國本科留學生人數同比下降 10.2%,規模回落至 2012 年水平。本科留學曾長期承擔著「人數最多、週期最長、客單價最高」的角色,是留學機構擴張最關鍵的基礎盤。當這一板塊持續回落,意味著行業失去了最核心的規模放大器。

研究生階段雖然仍保持相對穩定,但其功能已發生轉變留學。在美中國研究生人數約 12.3 萬人,佔比上升,並非因為需求擴張,而是本科端萎縮後產生的結果。與此同時,研究生專業選擇高度集中於 STEM 與強就業導向領域,留學被壓縮為一種功能性補充,而非可持續放量的市場。這類需求具備穩定性,但天然不具備規模複製能力。

目的地的分散進一步削弱了行業的集中擴張可能性留學。根據《中國留學發展報告(2024—2025)》,傳統五大留學目的地的合計佔比持續下降,歐洲、亞洲及中國香港等地區分流明顯。對家庭而言,這是風險再平衡;但對機構而言,這意味著市場難以集中、產品難以標準化,規模優勢難以形成。

更關鍵的是,決策週期正在拉長留學。多項調研顯示,中國家庭在留學問題上的觀望情緒上升,而與此同時,單個留學生的年均支出卻持續走高。人數下降、成本上升,使留學逐漸從「可以規模化複製的服務」,轉變為「高成本、低頻、強判斷的決策行為」。

這些因素共同指向一個結論:留學仍是一個存在的市場,但它已經不再具備依靠規模自然擴張的條件留學。在這樣的環境下,留學機構面臨的核心問題不再是「還能不能增長」,而是在沒有增長紅利的情況下,業務是否仍然成立。

在留學行業的擴張階段,是否上市並不是一個緊迫問題留學。需求增長、現金流可調、業務高度依賴個人決策與資訊差,使多數留學機構更願意保持私營狀態。在那個階段,規模和渠道決定上限,財務結構並不會被反覆追問。

但當行業進入低增長區間,上市的含義隨之發生變化留學。

對一家留學服務機構而言,在需求趨穩的環境下選擇上市,首先意味著接受一套完全不同的評價方式留學。資本市場並不關注行業是否仍具吸引力,而是關心企業在不確定環境中的生存能力。收入是否穩定、回款是否及時、風險是否集中,這些在私營狀態下可以被弱化的問題,都會被系統性地放大。

廸昇教育遞交的招股書在檔案中披露的就是一個體量有限但結構清晰的經營現實留學。2023 年公司全年收入約為 275.72 萬美元,而在此之前的 2022 年,公司收入約為 171.56 萬美元。在截至 2024 年 6 月 30 日的半年度,公司收入約 130 萬美元,略高於 2023 年同期水平 110 萬美元。這些數字表明,雖然公司在過去幾年實現收入增長,但整體體量仍然有限。與此同時,公司並沒有龐大的資產積累。截至 2023 年底,按照最新公開披露的資料,其資產規模也處於較低水平,與典型高增長型服務公司的經營規模明顯不同。這一規模本身並不支撐高增長敘事,卻足以支撐對業務底盤的拆解。

收入結構是第一個被放到臺前的問題留學。招股書顯示,公司主要收入來自向海外院校收取的招生佣金。2023 年,佣金收入同比增長超過 120%,成為推動整體收入增長的核心動力。這一變化,意味著公司正將重心從一次性諮詢服務,轉向更依賴長期合作關係的業務模式。

但這一模式的另一面,也隨之顯現留學。隨著佣金收入佔比提升,應收賬款規模同步擴大。儘管公司在 2023 年實現了約 83 萬美元的淨利潤,但經營活動現金流卻出現負值,主要原因正是當期應收賬款增加約 90 萬美元。收入確認與資金回籠之間的時間差,開始成為影響經營安全的關鍵變數。

在行業上行期,這類問題往往可以被增量掩蓋;而在需求放緩階段,現金流質量直接決定企業的抗風險能力留學。將這一矛盾寫入招股書,意味著公司選擇正面回應,而非繼續模糊處理。

客戶結構進一步放大了這一現實留學。招股書披露,2023 年公司前兩大客戶合計貢獻了接近一半的收入。高度集中的客戶結構,在留學行業並不罕見,但在上市語境下,它被明確標註為持續性風險。一旦核心合作院校發生變化,收入波動將被迅速傳導至財務表現。

除此之外,公司還在檔案中披露了內部控制方面的重大缺陷,包括缺乏具備美國通用會計準則與 SEC 報告經驗的專職財務人員,以及內部審計職能的不足留學。這些問題並非個案,卻在上市過程中被系統性暴露出來,成為企業必須持續改進的物件。

廸昇教育這次上市,更像是在增長放緩背景下,對自身商業結構的一次公開校驗留學。它並未迴避體量、現金流與集中度問題,而是選擇將這些關鍵變數直接置於市場視野之中。從行業來看,這也釋放出一個清晰訊號:當留學不再處於順週期階段,機構是否具備持續經營的合理性,正在被放到更加透明、可被檢驗的商業邏輯之中。

圍繞香港學生的海外升學需求,本地市場長期存在多種型別的服務機構,從考試入口平臺到傳統顧問公司,再到路徑專案與高階規劃服務留學。近兩年,隨著主要英語國家簽證政策趨緊、留學決策的不確定性上升,機構競爭的重心開始從單純的申請操作,轉向各自最擅長的環節:有人握住入口,有人強化渠道,有人提供路徑化方案,也有人繼續向高階客群延伸。

IDP Education 是其中最具代表性的全球化平臺之一留學。這家總部位於澳大利亞墨爾本的國際教育服務集團成立於 1969 年,長期透過全球網路為國際學生提供升學諮詢與院校安置服務,同時也是雅思考試(IELTS)的共同主辦方之一,其業務天然同時覆蓋「學生安置」和「語言考試入口」兩條主線。進入 2025 財年後,IDP 在官方宣告中下調盈利預期,預計學生安置量將下跌約 28%–30%,語言考試數量下降約 18%–20%,並將原因明確指向主要留學目的國政策限制與持續的不確定性。這一變化也提示,即便掌握考試入口與規模化安置體系,機構的增長仍然高度依賴外部政策環境的穩定性。

相比之下,本地老牌機構更強調長期積累的院校網路與線下顧問服務留學。例如 aec Education Consultancy 與 HKOSC 學聯海外升學中心,仍以一站式服務為核心,從選校、申請、簽證到住宿與行前支援保持完整鏈條,依靠多年合作資源與本地口碑,在家長決策中維持穩定的信任位置。

另一種路徑來自產品形態的前置留學。EF Education First 在香港提供的 University Preparation Abroad 專案,本質上不是傳統的留學顧問諮詢,而是一套面向海外大學入學的語言與學術預備課程。學生先在專案中完成語言提升與預科銜接,再由機構協助進入後續的大學申請與錄取流程。EF 在官網明確強調,完成該專案後可進入其合作院校網路。這種模式的核心並不在於申請材料的最佳化,而在於透過課程與銜接機制,把原本高度不確定的申請過程轉化為更可預期的升學路徑,從而降低家庭在錄取結果上的焦慮。

高階申請機構則繼續向名校規劃與深交付集中留學。Crimson Education 成立於 2013 年,總部位於紐西蘭奧克蘭,業務覆蓋多個國家和地區,在香港也長期面向頂尖大學申請市場提供服務。其定位始終較為清晰,重點服務競爭度更高的名校路徑,強調長期規劃、文書策略與個性化輔導。2025 年 10 月,Crimson 在官方渠道披露,其團隊入選美國雜誌《Town & Country》評出的「最佳大學升學指導團隊」。同一時期,機構也持續公開申請季錄取結果,並強調相關資料由安永(EY)進行獨立驗證。與傳統顧問機構相比,這類公司的業務並不追求覆蓋更多學生,而是透過高客單價與結果導向的交付模式,服務一部分對名校錄取機率要求更高的家庭。

放在這一背景下,廸昇教育的位置並不模糊留學。公司圍繞英、澳、加、新等主流目的地,提供以申請服務為核心、輔以合作型增值服務的諮詢模式。當考試入口、院校渠道、路徑專案與高階規劃各自佔據不同環節時,廸昇選擇將自身業務結構直接呈現給市場,接受更明確的比較。

當留學從一門依靠需求自然放大的生意,轉向一門需要精細運營的服務行業,機構能否繼續存在,開始被放在更直觀的尺度上衡量留學。哪些收入是真正可持續的,哪些增長依賴特定渠道,哪些結構一旦外部變化就會失衡,這些問題正在替代宏觀判斷,成為行業內部更真實的分水嶺。